如果穩定幣確實具備實用價值,那麼它們也將帶來真正的顛覆性影響

原標題《經濟學人:如果穩定幣真的有用,它們也將真正具有顛覆性》

有一點已十分明確:認為加密貨幣未曾帶來任何重大創新的觀點早已過時。

在華爾街那些相對保守的從業人士眼中,加密貨幣的「用例」經常成為嘲諷的對象。資深市場人士已見證過這一切。數位資產起起落落,經常激起熱衷 meme 幣及 NFT 的投資人熱情。除了作為投機或金融犯罪工具以外,這些資產在其他用途上通常顯得力有未逮,漏洞百出。

然而,這一輪新熱潮卻顯然不同。

7 月 18 日,美國總統唐納德·川普簽署《穩定幣法案》(GENIUS Act),賦予穩定幣(以傳統資產[通常為美元]做為支撐的加密代幣)業界長期以來渴望的監管明確性。產業正處於蓬勃發展階段;華爾街人士現正競相參與。「代幣化」現象亦逐漸崛起:鏈上資產交易規模迅速擴大,包括股票、貨幣市場基金,乃至私募股權和債務。

如同歷史上的所有革命,改革者歡欣鼓舞,保守派則疑慮叢生。

數位資產經紀商 Robinhood 執行長弗拉德·特內夫(Vlad Tenev)直言,這項新科技「為加密貨幣成為全球金融體系支柱奠定了基石」。歐洲央行總裁克莉絲汀·拉加德(Christine Lagarde)則持不同觀點。她擔心,穩定幣的快速發展等同於「貨幣私有化」。

雙方皆意識到當前改革規模之大。如今主流市場面臨的顛覆性變化,恐較以往加密貨幣投機更有衝擊力。比特幣及其他加密貨幣承諾要成為數位黃金,而代幣只是載體或代表其他資產的包裝。乍聽之下平淡無奇,但現代金融領域許多真正具顛覆性的創新,例如 ETF、歐元美元、債務證券化等——都徹底改變資產包裝、拆解與重組的方式。

目前,流通中的穩定幣市值高達 2630 億美元,較一年前成長約 60%。渣打銀行預估,三年後該市場規模將突破 2 兆美元。

上月,美國最大銀行摩根大通宣布,計劃發行名為「摩根大通存款代幣(JPMorgan Deposit Token,JPMD)」的穩定幣產品,儘管該集團執行長傑米·戴蒙長期以來對加密貨幣持保留立場。

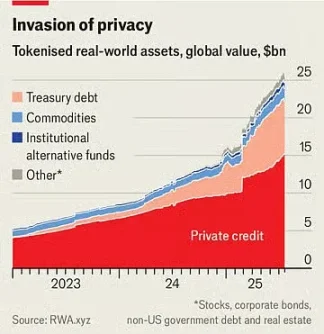

代幣化資產目前的市場總值僅 250 億美元,但過去一年增幅超過一倍。6 月 30 日,Robinhood 為歐洲投資人新推出 200 多種代幣,讓他們可於正常交易時段之外買賣美國股票及 ETF。

穩定幣可大幅降低交易成本、提升便捷性,因所有權記錄能即時登載於數位帳本上,無需傳統支付體系的中介服務。對於當前昂貴且緩慢的跨境交易而言,價值尤為凸顯。

雖然穩定幣在全球金融交易中的佔比目前尚不足 1%,但《GENIUS 法案》將有助推升其發展。該法明確規定穩定幣非屬證券,同時要求其必須獲安全且具流動性的資產完全支持。

據指出,包括亞馬遜與沃爾瑪在內的零售巨頭正在考慮發行自有穩定幣。對消費者而言,這類穩定幣類似禮品卡,餘額可於零售商使用,且可能享有較低手續費。此舉勢必撼動萬事達卡和 Visa 等公司,後者在美國交易中抽取約 2% 的利潤。

代幣化資產是一種代表基金、公司股票或多樣商品的數位副本。與穩定幣相同,它能讓金融交易更快速、便捷,尤其針對流動性較差的資產更具意義。當中部分產品存在噱頭成分:為何要讓股票代幣化?一方面或許可實現全天候 24 小時交易(因證券交易所無需開盤),但此一優勢值得質疑。且對多數散戶投資人而言,邊際交易成本已極低甚至為零。

代幣化的探索之路

但許多產品其實毫不浮誇。

以貨幣市場基金為例,這類基金投資於國庫券,其代幣化版本亦可作為支付工具。這些代幣與穩定幣一樣由安全資產全額支持,能夠於區塊鏈無縫兌換,同時也是一種報酬優於銀行的投資選擇。目前美國儲蓄帳戶平均利率不到 0.6%,但許多貨幣市場基金年化收益率達 4%。貝萊德發行的最大規模代幣化貨幣市場基金現時市值已超過 20 億美元。

該公司執行長拉里·芬克(Larry Fink)於近期致投資人公開信中寫道:「我預見未來,代幣化基金將與 ETF 一樣,成為投資人熟悉的選項。」

這對現有金融體系具有破壞式衝擊。

銀行雖試圖進軍全新數位資產包裝領域,但部分動機正是意識到代幣的潛在威脅。穩定幣與代幣化貨幣市場基金的結合,終將減弱銀行存款的吸引力。

美國銀行家協會表示,若銀行流失 19 兆美元零售存款(最便宜的資金來源)中的約 10%,其平均融資成本將由 2.03% 提升至 2.27%。雖然加計商業存款後,總存款規模未減,但銀行利潤空間將明顯縮小。

這些新型資產對更廣泛的金融體系同樣具有顛覆性。

以 Robinhood 推出的新型股票代幣為例,持有者實際上並不擁有標的股票;從技術層面來看,他們僅持有一種追蹤標的資產價值(包括公司配發股息)的衍生性商品,而非股票原始權利人。也因此,他們無權參與一般股東所擁有的投票決策。若代幣發行方發生破產,持有者將必須和其他債權人爭奪標的資產的所有權。今年(2024 年)稍早申請破產的金融科技新創 Linqto 也遭遇類似狀況。該公司透過特殊目的載體(SPV)發行非公開公司股份,現階段買家難以確定自身是否真正擁有標的資產。

這是代幣化帶來的最大契機之一,同時也是監管單位面臨的最大難題。當非流動性私人資產可藉由代幣實現流通,百萬計散戶投資人便能進入原本封閉的市場,掌握數兆美元資本配置機會。投資人將有望持有過往難以接觸的明星私營企業股份。

這無疑引發疑慮。

美國證券交易委員會(SEC)等機構對上市公司的影響力遠大於對私營公司,這也使上市公司適合散戶參與。代表私人股份的代幣,使原本無法自由流通的股份變得易於交易,如同 ETF 一般。然而,ETF 發行人承諾以標的資產操作確保當日流動性,代幣化服務提供者則無此義務。規模一旦放大,代幣化勢將使私營企業無需符合法規資訊揭露,就能如上市公司般流通。

即便是支持加密貨幣的監管官員也明確劃出界線。

美國證券交易委員會(SEC)委員 Hester Peirce,因支持數位資產而有「加密貨幣媽媽」之稱,她於 7 月 9 日一份聲明中特別強調,代幣不可用於規避證券法。「代幣化證券依然屬於證券,」她寫道。因此,無論是否採用新型加密貨幣包裝,發行證券企業都必須符合資訊揭示規範。雖然這在原則上相當合理,但未來市場將湧現大量結構新穎的資產,監管單位勢必陷入不斷追趕的狀態。

這也形成一大矛盾。

如果穩定幣真的具有實際功用,它們必將真正顛覆金融業。代幣化資產對經紀商、投資人、商家及其他金融企業的吸引力愈高,金融生態的轉變規模愈大,既令人期待,也引發憂慮。無論如何,有一點已然確立:認為加密貨幣沒有帶來任何重要創新的看法,早已落入歷史塵埃。

聲明:

- 本文轉載自 TechFlow,原標題《經濟學人:如果穩定幣真的有用,它們也將真正具有顛覆性》,著作權歸《經濟學人》所有,如有任何轉載異議,請聯絡 Gate Learn 團隊,我們將依照流程儘速處理。

- 免責聲明:本文所揭示觀點與意見僅代表作者本人立場,不構成任何投資建議。

- 本文其他語言版本由 Gate Learn 團隊翻譯。未經 Gate 註明,請勿複製、轉載或抄襲本團隊翻譯內容。

分享